Etes-vous concernés ?

Vous pouvez réclamer le remboursement des prélèvements sociaux qui ont grevé vos revenus du patrimoine entre 2016 et 2018 si vous êtes :

Cas n°1 : Frontalier actif

Vous résidez en France mais vous êtes affilié pour la sécurité sociale dans le pays européen dans lequel vous travaillez (Union européenne + Suisse). L’ensemble des revenus de votre patrimoine pour les années 2016 à 2018 est concerné (rentes viagères, revenus fonciers, plus-values de cession de valeurs mobilières et de droits sociaux, plus-values immobilières, revenus de capitaux mobiliers etc.).

Cas n°2 : Non-résident

Vous résidez et travaillez dans un autre Etat de l’Union Européenne (Royaume-Uni avant le Brexit, Benelux, Allemagne, Italie etc.) ou en Suisse. Vous êtes affiliés pour la sécurité sociale dans cet Etat et vous avez bénéficié d’une plus-value dans le cadre de la vente d’un bien immobilier en France ou vous avez perçu des revenus locatifs en France. Vous êtes fondés à réclamer le remboursement des prélèvements sociaux qui ont grevé ces revenus entre 2016 et 2018.

Quel montant à récupérer ?

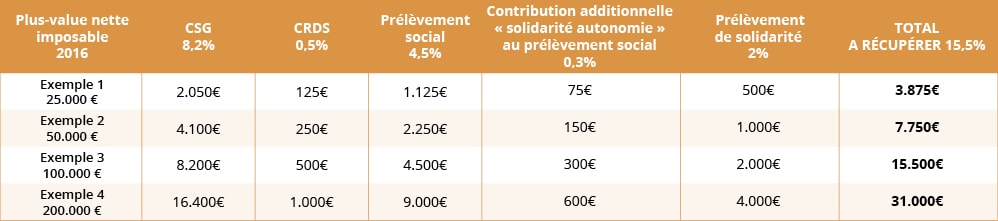

Le montant dont vous pouvez obtenir le remboursement correspond au montant total des différents prélèvements sociaux qui ont grevé vos revenus du capital entre 2016 et 2018 à hauteur de :

- 15,5% pour les prélèvements 2016 et 2017;

- 17,2% pour les prélèvements 2018.

Exemple pour une plus-value immobilière réalisée en 2016 :

A ces montants, il faut ajouter un intérêt de retard au taux annuel de 2,2%.

Pourquoi agir en remboursement (pour les années 2016 à 2018) ?

Votre droit à remboursement a été consacré par la justice française par un arrêt de la Cour administrative d’appel de Nancy du 31 mai 2018. Ensuite il a été confirmé par un arrêt de la Cour de justice de l’Union européenne du 14 mars 2019 !

Ces décisions favorables sont le fruit d’un long combat judiciaire mené à l’encontre de l’Etat français et repose intégralement sur le droit communautaire qui a une autorité supérieure à la loi française.

A compter du 1erjanvier 2019, la suppression des prélèvements sociaux pour l’avenir par l’adoption de la loi de financement de la sécurité sociale pour 2019.

L’article 26 de cette loi a enfin mis un terme à toutes ces années de procédure en libérant les contribuables relevant d’une autre législation sociale européenne des prélèvements sociaux dont ils s’acquittaient à tort jusqu’à présent sur leurs revenus.

L’attention des contribuables doit être cependant attiré sur le fait que cette suppression ne vaut que pour l’avenir. Cela signifie que l’administration fiscale ne procédera spontanément à aucun remboursement par rapport aux années précédentes (2016 à 2018).

Les contribuables doivent à cet effet prendre l’initiative d’engager une action en remboursement.

En clair, la loi s’appliquera dans le temps et pour l’avenir de la manière suivante :

- pour les revenus fonciers et autres revenus du capital figurant sur l’avis d’imposition : à compter de l’avis d’imposition 2019. Les revenus de l’année 2018 ne sont ainsi plus soumis à la CSG/CRDS.

- pour les ventes immobilières : depuis le 1erjanvier 2019, les plus-values immobilières ne sont plus soumises aux prélèvements sociaux CSG/CRDS.

Attention : les contribuables devront s’acquitter d’une nouvelle contribution, à savoir le prélèvement de solidarité de l’article 235 ter du CGI, au taux de 7,5%.

Dans quel délai faut-il agir ?

Concernant les non-résidents, le Conseil d’Etat a annulé par sa décision du 16 avril 2019 la documentation fiscale éditée par l’administration française concernant l’imposition des plus-values immobilières aux prélèvements sociaux en considérant que cette documentation reprenait le contenu d’une loi fiscale française contraire au droit communautaire.

Concernant les frontaliers, le Conseil d’Etat a par une décision du 1er juillet 2019 considéré que dans la mesure où ils financent des prestations de sécurité sociale, ces prélèvements sociaux entrent dans le champ d’application du règlement CE n°883/2004 et sont régis dès lors par le principe d’unicité de la législation prévu par ce texte, ce qui fait que le contribuable frontalier ne peut pas être soumis à des cotisations sociales dans un autre Etat que celui dont il dépend pour sa sécurité sociale.

Tous les feux étant au vert, il faut agir avant qu’il ne soit trop tard !

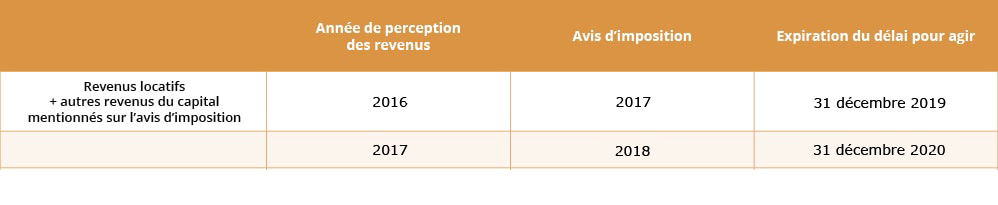

Les délais pour agir sont les suivants :

Compte tenu de l’expiration du délai au 31 décembre 2019 pour les plus-values immobilières 2017 et les autres revenus du capital perçus en 2016 (et mentionnés sur l’avis d’imposition 2017), il est dans l’intérêt des contribuables d’agir rapidement.

Nous faire confiance

Le cabinet GOFFIN VAN AKEN, composé de trois avocats plurilingues, a engagé par le passé plusieurs actions pour la défense des contribuables non-résidents ou frontaliers dans leurs relations avec l’administration fiscale ou les organismes sociaux. Il a obtenu des résultats positifs devant les tribunaux.

Comment agir ?

N’hésitez pas à nous contacter pour tout complément d’informations.